Les obligations liées au développement durable (« Sustainability-linked bonds ») forment une classe d’actifs relativement nouvelle au sein des obligations durables. Selon Saida Eggerstedt, responsable Crédit soutenable chez Schroders, les obligations liées au développement durable sont un complément innovant et potentiellement efficace à l’univers d’investissement durable qui se généralise de plus en plus, y compris au sein des valeurs à revenu fixe. Dans cet article, Saida Eggerstedt explique comment fonctionnent ces nouveaux instruments.

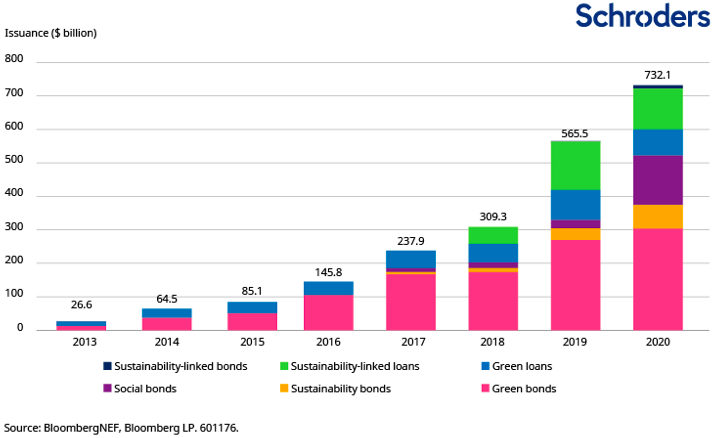

De plus en plus d’obligations vertes sont émises pour financer des projets climatiques. Il existe aussi des obligations sociales pour financer des besoins de base, tels que l’emploi ou les soins de santé. Les « Sustainability-linked bonds » (SLB) ou obligations liées au développement durable forment une niche. Elles sont assorties d’objectifs de performance spécifiques en matière de durabilité, qui sont mesurés au moyen d’indicateurs clés de performance (KPI). Si l’objectif n’est pas atteint, une clause pénale est activée, ce qui entraîne une hausse du taux de l’obligation. Les SLB ne représentent aujourd’hui qu’une petite partie des obligations ESG, surtout en comparaison avec les obligations vertes et les obligations sociales. Les SLB sont émises principalement en Europe, mais récemment aussi en Amérique latine et en Asie.

SLB - jeunes et prometteuses

Depuis 2018, les banques accordent des prêts assortis d’une obligation de durabilité pour stimuler l’écologisation des emprunteurs. Cela améliore également le profil environnemental des portefeuilles de crédit des banques.

Le fournisseur d’énergie Enel a émis une SLB en septembre 2019. Son objectif était de produire 55 % d’énergie durable d’ici la fin 2021. La clause de pénalité était de 25 points de base et l’objectif était aussi lié à la rémunération des administrateurs. Les investisseurs durables ne voyaient pas d’un bon œil les centrales à charbon qu’Enel exploitait encore, mais les ambitions pour l’avenir étaient résolument vertes. L’investissement durable vise à réaliser un gain tout en s’inscrivant dans une vision à long terme.

Début modeste, mais objectif ambitieux

La SLB est assortie d’objectifs à atteindre par l’entreprise. Ces objectifs aident à définir les priorités en matière de durabilité à court et à moyen terme. Ils deviennent ainsi explicites et mesurables pour les investisseurs en obligations. Selon Saida Eggerstedt, les SLB sont particulièrement utiles pour les entreprises qui commencent à un niveau plutôt bas, par exemple des secteurs moins écologiques ou certains pays.

Gestion inadaptée : favorable ou non ?

Les SLB sont assorties d’objectifs clairs et mesurables et entraînent des coûts financiers plus élevés si ces objectifs ne sont pas atteints. D’aucuns suggèrent que les investisseurs auraient intérêt à ce que les objectifs ne soient pas atteints, car cela entraîne une hausse du taux et donc un rendement plus élevé. Mais Saida Eggerstedt considère que c’est un raisonnement à court terme.

La non-réalisation d’un KPI comporte des risques pour la réputation de l’émetteur concerné. Cela peut provoquer une baisse du cours de l’action ou des charges d’intérêts plus élevées. Pour un investisseur durable motivé, il est primordial d’atteindre l’objectif fixé. En atteignant son objectif, l’entreprise améliore ses fondamentaux. D’après Saida Eggerstedt, c’est la base d’un investissement solide à long terme.

SLB et obligations vertes

Les SLB reflètent un engagement pris au niveau de l’entreprise. Les obligations vertes ou sociales sont généralement plus axées sur un projet. La SLB est plus polyvalente et permet aux émetteurs de communiquer les activités stratégiques en termes de développement durable sur un horizon de temps spécifique. Cela présente des avantages intrinsèques. Si l’émetteur atteint son objectif, la durabilité globale et donc les fondamentaux de l’entreprise s’en trouvent améliorés. Si ce n’est pas le cas, l’émetteur paiera une pénalité. L’investisseur peut alors choisir de se retirer.

Ce qui manquera peut-être aux investisseurs, c’est le reporting. La plupart des obligations vertes s’accompagnent de rapports sur des projets spécifiques. Dans le cas des SLB, les investisseurs doivent être attentifs à la trajectoire d’avancement et veiller à se voir communiquer les détails précis. Un contrôle annuel par un tiers externe est essentiel à cet égard, estime Saida Eggerstedt. Ce trajet vers la durabilité est précisément la force d’une SLB.

Les SLB ont un large attrait. Des sociétés comme Tesco, H&M et Ahold ont toutes émis des SLB assorties de différents objectifs verts. Cela peut s’avérer particulièrement utile dans des secteurs où la durabilité est un défi. Saida Eggerstedt cite l’exemple du transport maritime.

Un nécessaire rattrapage vert

Des mesures de rattrapage sont indispensables si nous voulons atteindre les objectifs de l’ONU en matière de climat. Les investisseurs insistent donc auprès des entreprises pour qu’elles se montrent plus ambitieuses. L’offre des SLB ne représente qu’une part modeste du marché ESG, mais cette part enregistre une forte croissance en 2021.

Saida Eggerstedt prône une approche holistique. L’investisseur ne doit pas se focaliser uniquement sur les objectifs de la SLB. L’important est de savoir si l’entreprise est motivée et ambitieuse et si les objectifs de la SLB font une différence et apportent une plus-value.

Y aura-t-il aussi des SLB d’État ?

Saida Eggerstedt est persuadée qu’il y aura des SLB d’État, ce qui renforcera les liquidités du jeune marché des SLB. Les SLB d’État peuvent être liées à des objectifs du gouvernement, comme la création d’emplois dans des secteurs sociaux ou écologiques, la promotion de l’égalité ou la mise en place d’infrastructures de recharge accessibles pour les véhicules électriques. Les gouvernements peuvent jouer un rôle important dans la promotion du changement durable et servir de modèle.

Lire aussi

What are sustainability-linked bonds and how do they work ?

de Saida Eggerstedt, responsable Crédit soutenable chez Schroders.

How the world is warming to sustainable investing

We travel around the world (alas only digitally and in fewer than 80 days) to study key drivers behind the shift to sustainable investment.

Why the going is about to get tougher for investing in climate change

After an extraordinary year in 2020, the competition for climate change growth opportunities is about to get much tougher.

Our call for action over climate change

Climate change has come into even sharper focus for us so far this year, as our quarterly sustainability investment report shows.

Does an emissions scandal await the real estate sector?

The property sector must agree on a coordinated approach to environmental standards if it is to reduce its carbon footprint.

Le compte à rebours avant la COP26 – en quoi 2021 est-elle l’année où « ça passe ou ça casse » pour la lutte contre le changement climatique ?

Actualités : le dernier rapport de l’ONU a sonné l’alarme pour le monde entier, mais la ligne directrice est claire. Voici ce que notre directeur général et nos spécialistes ont à dire sur le rôle des investisseurs dans la transition énergétique.

What are sustainability-linked bonds and how do they work?

Sustainability-linked bonds remain a relatively niche area of the ESG fixed income landscape, but an innovative and potentially effective one, says Schroders’ Head of Sustainable Credit Saida Eggerstedt.

Sustainable Investment Report 2020: «people want to see change”

In a foreword to our annual Sustainable Investment Report, our group chief executive Peter Harrison explains how 2020 changed the way people feel about sustainability.