De beleggers worstelen met de ultra-lage reële rente op obligaties. In deze context springen Aziatische obligaties in lokale valuta eruit.

De beleggers worstelen met de ultra-lage reële rente op obligaties. In deze context springen Aziatische obligaties in lokale valuta eruit. David Cheng, Investment Director, Fixed Income, bij Schroders, heeft positieve verwachtingen. De beleggingscategorie kenmerkt zich door aanhoudend positieve rendementen, aantrekkelijke yieldniveaus en een gematigde volatiliteit in vergelijking met andere opkomende markten en sommige wereldwijde obligatiesectoren. Daarnaast worden lokale Aziatische obligaties gesteund door in het algemeen positieve fundamentals, een gematigde groei en inflatie en stabiele overheidsfinanciën, alsook door een reeks kenmerken op het niveau van de landen en markten.

Azië is de enige regio die groeit

De opkomende Aziatische economieën zijn in de afgelopen 20 jaar aanzienlijk sneller gegroeid dan de rest van de wereld en zijn nu goed voor meer dan de helft van het wereldwijde bbp. Azië ex-Japan doet het ook duidelijk beter dan de rest van de wereld, omdat het de pandemie goed heeft aangepakt. Azië ex-Japan is de enige regio die in 2020 is gegroeid, aangevoerd door China en Taiwan. De laatste dankzij zijn halfgeleiderindustrie en het ziet ernaar uit dat deze regio de komende twee jaar het sterkst zal groeien.

De overheidsschuld van de Aziatische landen ten opzichte van het bbp is laag en stabiel en de buitenlandse schuld van veel landen is bijna nul. De Aziatische economieën zijn minder kwetsbaar voor de volatiliteit van de wereldwijde kapitaalstromen en profiteren van grote binnenlandse spaarpotten.

Waarderingen Aziatische obligaties blijven aantrekkelijk

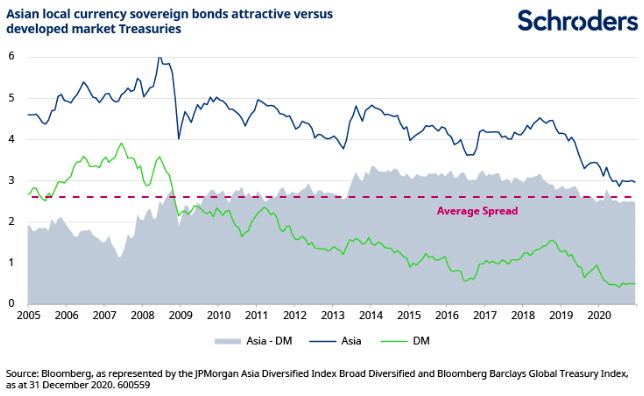

Ondanks sterkere fundamentele factoren worden Aziatische obligaties verhandeld om en nabij het historische gemiddelde of tegen lagere waarderingsniveaus ten opzichte van obligaties uit ontwikkelde markten wereldwijd. Vergeleken met andere staatsobligaties van opkomende markten worden Aziatische obligaties verhandeld op het historisch laagste niveau. Aziatische obligaties noteren slechts 2,0% krap ten opzichte van Latijns-Amerikaanse obligaties, terwijl de spread historisch gezien 3,7% bedraagt. Dit is aantrekkelijk omdat Aziatische obligaties een aanzienlijk hogere kredietrating hebben dan de BBB-rating voor Latijns-Amerikaanse staatsobligaties, op basis van S&P en Moody’s. Azië heeft ook een stabieler rendementsprofiel.

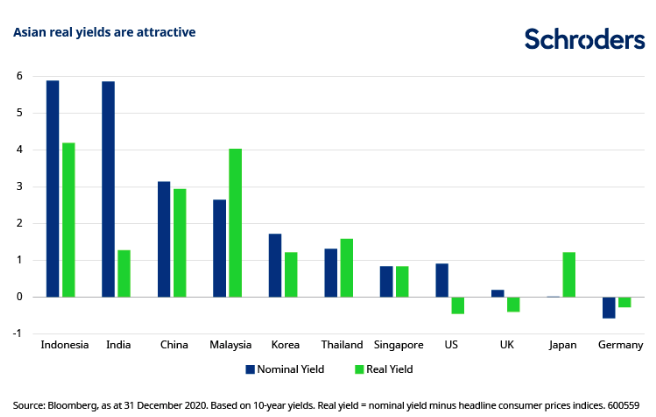

China is een belangrijk onderdeel van de Aziatische markt voor staatsobligaties in lokale valuta en een belangrijke factor voor de aantrekkelijke waardering daarvan. Nu de Chinese economie is opgeveerd, is de Chinese centrale bank, de People’s Bank of China (PBoC), begonnen met het normaliseren van het beleid. De reactie van de PBoC op de crisis was ook relatief gematigd en doelgericht, terwijl de rest van de wereld verdere grootschalige kwantitatieve versoepeling en andere maatregelen heeft ontketend. De Chinese staatsobligatierente steeg in 2020 naarmate de economie weer aantrok. Nu de inflatiedruk laag is en bepaalde sectoren van de economie nog steeds beleidsondersteuning nodig hebben, verwacht Cheng niet dat de PBoC binnenkort een hawkish houding zal aannemen.

Ook in Korea en Singapore zal de rente waarschijnlijk laag blijven omdat het monetaire beleid accommoderend blijft, terwijl de economische activiteiten beginnen aan te trekken. In Maleisië ondersteunt de aantrekkelijke reële rente de waarderingen, en de rente in Thailand zal waarschijnlijk verankerd blijven totdat het wereldwijde toerisme zich herstelt. In India zouden de rente steun moeten vinden in de afnemende inflatiedruk.

Rijk pallet aan mogelijkheden

Naast de aantrekkelijke obligatierendementen, biedt de regio een reeks kansen. Schroders maakt een onderscheid in Aziatische landen tussen de gevorderde, de middeninkomens en opkomende landen. Het levert een rijk pallet aan mogelijkheden op.

-

De obligatiemarkten in de gevorderde landen, waaronder Singapore, Zuid-Korea, Hongkong en Taiwan, hebben lagere rendementen met een negatieve correlatie ten opzichte van aandelen.

-

De landen van de middeninkomens, zoals Maleisië, Thailand, maar aangevoerd door China, hebben lagere correlaties met andere beleggingscategorieën. Zij zijn vooral afhankelijk van de groei van de middenklasse.

-

De opkomende landen uit de regio zijn gevoeliger voor de groei van de wereldeconomie. Het is risicovoller schuldpapier.

De potentiële beleggingsmogelijkheden en diversificatievoordelen in Azië zijn volop aanwezig. Er is ruimte om in te spelen op specifieke risico’s, waarbij beleggingsbeslissingen over rente en valuta’s van elkaar worden gescheiden. Zo kan bijvoorbeeld de Thaise rente laag blijven als gevolg van het soepele monetaire beleid, waardoor obligaties worden ondersteund, maar kan de munt verzwakken door de daling van het toerisme.

Kansen op de valutamarkten

De valutamarkten zijn een ander gebied waar kansen liggen, denkt Schroders. De trend voor de dollar lijkt neerwaarts. Dat komt door het dubbele tekort, de enorme steunpakketten, de lage rente en het opkoopprogramma met open einde. Cheng denkt dat het aanhoudend soepele monetaire beleid en de bijkomende aanzienlijke budgettaire steun van Biden de dollar verder onder druk kunnen zetten. De Aziatische valuta’s zullen hiervan profiteren van de lagere dollarkoers, meent Cheng.

Bron van inkomsten

Naar verwachting zal het belang van de Aziatische economieën en kapitaalmarkten de komende jaren blijven stijgen. Obligaties in Aziatische lokale valuta zijn een deel van de vastrentende markt dat nog steeds het potentieel heeft om aantrekkelijke inkomstenrendementen te genereren in de huidige wereld met een laag rendement.

Lees ook Why Asian local currency bonds look appealing in a world of the Zero, door David Cheng, Investment Director, Fixed Income, bij Schroders.