Om voor private banking klanten beter inzichtelijk te maken wat het risico van een portefeuille is en wat de kans is dat een doelstelling gehaald wordt, heeft ING in samenwerking met Ortec Finance een computerprogramma ontwikkeld. Om de werking in de praktijk te bekijken ging Fondsnieuws mee op klantgesprek.

De context van dit nieuw ontwikkelde computerprogramma is dat de AFM vorig jaar in een rapport concludeerde dat de beleggingsdienstverlening in Nederland in veel gevallen onder de maat was.

De meeste banken en vermogensbeheerders hadden volgens de toezichthouder geen goed beeld van hun klant, portefeuilles pasten vaak niet bij de doelstellingen van de klant en partijen selecteren financiële instrumenten vaak alleen op basis van rendement, zonder ook naar de risico’s en kosten te kijken. Volgens de AFM is een andere ‘state of mind’ nodig.

Goed beeld van de klant

‘Tien jaar geleden werd een beleggingsadviseur goed gevonden als hij voor klanten de juiste beleggingskansen wist te vinden’, zei hoofd toezicht Tim Mortelmans van de AFM in een toelichting. ‘Nu moet een beleggingsadviseur vooral in staat zijn een goed beeld van zijn klant te krijgen, moet hij weten wat zijn doelstellingen zijn en moet hij een daarbij passend advies geven.’

Banken werken hier hard aan. Vooral op het gebied van kostentransparantie zijn al vrij grote stappen gemaakt. Rabobank geeft klanten sinds kort bijvoorbeeld op dagbasis inzicht in de kosten en de spreiding van hun portefeuille.

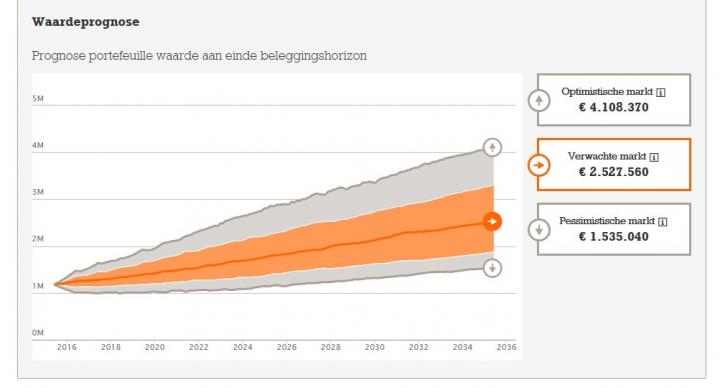

ING werkt sinds kort met een nieuwe door Ortec Finance ontwikkelde module om klanten beter inzicht te geven in het risico van hun portefeuille en de kans dat ze hun doelstelling halen. ‘Forward Planning’ heet de nieuwe tooling. Aan de hand van 750 scenario’s wordt steeds getoond wat met de gekozen beleggingsportefeuille de kans is dat de ingegeven doelstelling gehaald wordt.

Het programma geeft voor een relatie inzicht waar het evenwicht tussen rendement en beleggingsrisico’s ligt. Op grond van drie toekomstige marktscenario’s: optimistisch, verwacht en pessimistisch wordt inzichtelijk gemaakt hoe groot de kans is dat de doelstelling gehaald wordt. Het programma is sinds oktober in gebruik bij revisiegesprekken met bestaande klanten en wordt inmiddels ook bij de intake van nieuwe klanten gebruikt.

Cultuuromslag

Volgens kwaliteitsmanager beleggingsadvies Ronald Kroon van ING zijn de ervaringen tot nu toe positief, maar vergt het van adviseurs een cultuuromslag om echt vanuit de klant te gaan denken. Het nieuwe programma daagt zowel klant als adviseur uit om tijdens revisiegesprekken over meer te praten dan het behaalde rendement.

De module zorgt er meteen voor dat zaken beter geadministreerd worden, waardoor ook beter gemonitord kan worden of een klant nog op het goede spoor zit. Kroon: ‘Je moet alles opschrijven. Het systeem vraagt de adviseur bijvoorbeeld te vragen of de klant de risico’s begrijpt en in eigen woorden te zeggen wat ze zijn.’ Ook moet de klant onderbouwen waarom hij voor een bepaald risicoprofiel gekozen heeft. Vakjes mogen niet leeg gelaten worden.

Vandaag voeren kwaliteitsmanager Kroon en private banker Gerard van ‘t Verlaat een revisiegesprek met Babette de Vries*. Fondsnieuws mag mee om de werking van de tooling in de praktijk te bekijken.

De case

Babette de Vries (43) heeft een aantal jaar geleden een fikse erfenis gehad. Sindsdien heeft ze haar baan opgezegd en heeft ze aan huis een hondentrimsalon. Deze loopt goed, maar het is meer een hobby dan dat ze ervan kan leven. Ze heeft geen kinderen en geen schulden: haar huis is hypotheekvrij.

Om van te leven heeft ze 400.000 euro op een spaarrekening staan en daarnaast heeft ze een BV met daarin 2,5 miljoen euro belegd via ING Private Banking. Het geld is aangemerkt als vrij belegbaar vermogen, zonder specifiek doel.

De Vries belegt in een defensieve fondsen modelportefeuille van het type Comfort. Dat is een relatief stabiele beleggingsportefeuille die niet op alle trends in speelt (in tegenstelling tot de Actueel-portefeuille van ING).

Overgestapt naar advies

Een aantal jaren geleden zat De Vries in beheer, maar op aanraden van haar accountant is ze overgestapt op advies. De rekening van de accountant liep namelijk in de papieren omdat hij alle mutaties handmatig moest administreren. Nu ze in advies zit, kan ze zelf aangeven welke mutaties ze wil doorvoeren en welke niet.

Het nieuwe programma van ING kan met één druk op de knop een uitdraai maken van alle transacties die in een bepaalde periode gedaan zijn. Dat bespaart de accountant het werk dat hij eerst had toen De Vries in beheer zat. Een van de onderwerpen van het gesprek van Kroon en Van ‘t Verlaat is daarom te kijken of de klant weer terug te plaatsen is in beheer.

Een ander doel van het gesprek is te kijken of de huidige portefeuille aansluit bij het tot nu toe geformuleerde beleggingsdoel.

De afspraak is bij De Vries thuis. Van ‘t Verlaat en Kroon nemen de tijd. Het eerste uur wordt voornamelijk gepraat over het belang van het kammen van honden.

Niet erg geïnteresseerd

De Vries geeft aan niet erg geïnteresseerd te zijn in haar beleggingsportefeuille. Post van de bank laat zij meestal ongeopend. Toch heeft ze het idee dat het goed gaat. ‘Het rendement is goed, toch?’ Haar adviseur komt haar hier een paar keer per jaar over bijpraten.

Van ‘t Verlaat legt uit dat de bank over is gegaan op een andere werkwijze die haar een beter inzicht moet geven in de risico’s van haar beleggingsportefeuille en de kans dat ze haar doelstellingen haalt. De doelstelling van de Vries is nog niet eerder specifiek bepaald, dus vraagt Van ‘t Verlaat: ‘Wat wil je eigenlijk met je geld, Babette?’

Het antwoord is duidelijk: ‘Ik wil dat als ik 80 ben ik nog gewoon kan leven zoals ik nu doe, zonder sores over geld.’

‘En heb je er nu zicht op of je dat gaat halen?’

‘Ik denk dat jullie dat wel voor mij zullen regelen, maar zeker weet ik dat eigenlijk niet.’

Pensioendoelstelling

In de scenario analyse van Forward Planning wordt ingevoerd dat er een pensioendoelstelling is. De vraag is vervolgens met hoeveel geld ze nu rondkomt. Dat is zo’n 40.000 euro per jaar. Dit geld onttrekt ze aan haar spaarrekening. Met haar spaargeld van 400.000 euro kan ze dus nog 10 tot 15 jaar vooruit.

Daarna wil ze geld gaan onttrekken aan de beleggingsrekening. In het systeem wordt ingevoerd dat er na 15 jaar 50.000 per jaar wordt opgenomen en dat deze uitkering tot 2060 moet lopen (ze is dan 88). Het systeem laat zien dat als ze defensief blijft beleggen, de kans 90 procent of meer is dat ze haar doelstelling haalt.

Omdat De Vries aangeeft dat ze zich wel ook nog bepaalde uitspattingen wil kunnen blijven veroorloven, een nieuwe auto, bijvoorbeeld, kijkt Van ‘t Verlaat ook even wat er gebeurt als hij invoert dat er vanaf 2030 100.000 euro per jaar onttrokken moet worden.

Risico verhogen

Het systeem laat zien dat bij een defensieve portefeuille tot 2055 de kans 90 procent of meer is dat ze de doelstelling haalt, maar vanaf 2055 de kans 50 tot 90 procent is. Zou ze overstappen op een neutrale beleggingsportefeuille dan schuif de kans van 90 procent haalbaarheid 2 jaar op. Wel aantrekkelijk vindt, De Vries. Maar wat is het risico?

Het systeem laat zien dat na 1 jaar het maximale verlies van de defensieve portefeuille -9,45 procent is en dat van een neutrale portefeuille -11,65 procent. In euro’s is dit in het betreffende geval -236.000 euro of -290.000 euro. De maximale winst in een jaar is echter respectievelijk + 298.520 euro of +437.310 euro.

Aantrekkelijk

De Vries vindt de maximale winst aantrekkelijk en het maximale verlies meevallen. Ze besluit dus op de te schalen naar neutraal. Een vervelende bijkomstigheid is wel, dat de kosten voor beleggen in een neutrale portefeuille iets hoger zijn, dan die van de defensieve. Daarover is ze even ontstemd. Maar ze blijft toch bij haar beslissing; per saldo mag ze immers waarschijnlijk een hoger rendement verwachten.

Ook overstappen van advies naar beheer, wil ze echter niet. Ze ziet het voordeel voor haarzelf niet. ‘Ik vind het wel gezellig als jullie af en toe bellen.’

Het gesprek wordt afgesloten. Er wacht al weer een hond in de naast gelegen trimsalon. De Vries is tevreden. Ze wist niet dat ze voor zo weinig extra risico haar kans op een mooi rendement zo kon vergroten. Van ‘t Verlaat is ook tevreden. Er is een concrete doelstelling bepaald en de portefeuille sluit daar nu beter op aan.

Een volgende stap is op relatieniveau te kijken in plaats van op depotniveau. Nu wordt bijvoorbeeld het pensioen dat mevrouw eerder heeft opgebouwd niet meegenomen, net als het vermogen dat in haar huis zit. Kroon: ‘Het doel is iedereen een financieel plan.’ Forward Planning van ING Private Banking wordt daarom in de komende maanden en jaren steeds verder uitgebreid.

* Deze naam is om privacy redenen gefingeerd. De echte naam van de cliënt is bij Fondsnieuws bekend.

Meer achtergronden op Fondsnieuws:

- Rabo maakt kosten beleggen direct inzichtelijk

- Ortec Finance ziet kansen op retailmark

- ‘Beleggingsdienstverlening onder de maat’