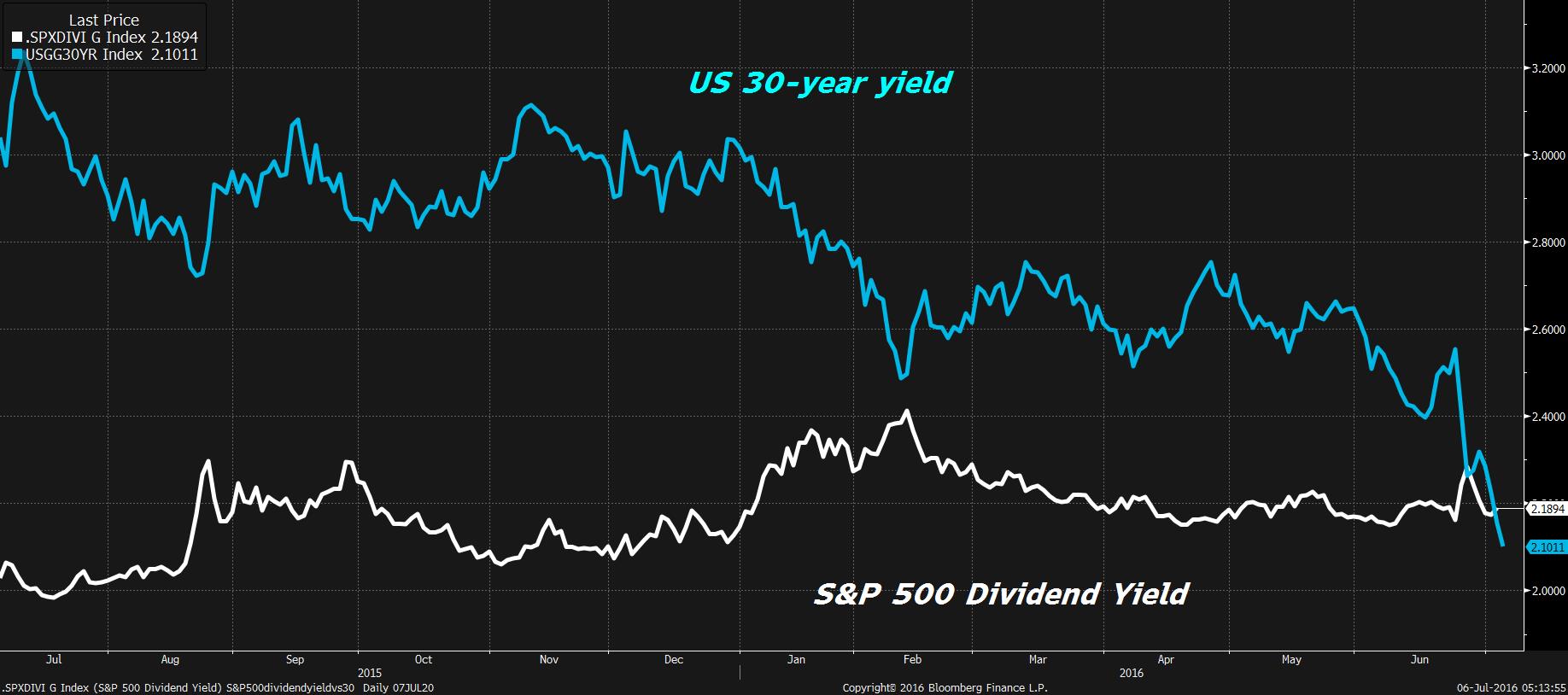

Dit is een historische dag, één die u in uw agenda zou moeten markeren: want de dertigjarige Amerikaanse obligatierente is gezakt tot onder het gemiddelde dividendrendement op de S&P 500-index.

De Amerikaanse hoofdgraadmeter geeft beleggers op dit moment een gemiddeld dividendrendement van 2,1894 procent, tegen 2,1011 procent voor de dertigjarige Amerikaanse staatsobligatie - een ongehoord moment in het beroepsleven van beleggers; accepteren dat je in theorie dertig jaar lang niet meer dan 2,1 procent rente voor je schuldpapier krijgt, is iets dat onze (voor)ouders doet omdraaien in hun graf.

Financiële markten vergelijken historisch gezien het dividend- en het obligatierendement om zo hun asset allocatie te bepalen en tot een stabiele portefeuille te komen - één die shockproof is voor als de pensioengerechtigde leeftijd komt. In de jaren negentig van de vorige eeuw gold onder financiële planners de 4 procent-regel.

Portefeuilleconstructie

Die regel werkte, omdat je kon uitgaan van een gemiddeld dividendrendement van 4 procent en een obligatierendement van 7 tot 8 procent. Als je dan een neutrale portefeuille construeerde, van 50 procent aandelen en 50 procent obligaties dan kwam je op een rendement uit van bijna 4,9 procent. De belastingdienst houdt nog steeds met dat soort rendementen rekeningen, maar de werkelijkheid is allang van een andere, niet eerder voorziene buitenaardse orde. In de woorden van obligatiebelegger Bill Gross komt de economie nu tot stilstand: op meer dan 1.000 miljard euro aan staatspapier wordt nu een negatieve rente betaald.

De obligatierente daalt nu al dertig jaar achtereen. Dat levert mooie koersrendementen voor actieve obligatiebeleggers op, maar voor hen die van hun kapitaal moeten leven geeft de couponrente nog maar weinig soelaas. Dat geldt ook voor het dividendrendement, dat historisch gezien ook dalende is. De grote wereldwijde bedrijven zijn bijzonder gezond gefinancierd en het management geeft veelal de voorkeur aan buy back-operaties, want die zijn ook goed voor de rating en voor de eigen bonus.

Dividend Aristocrats

Zo is het rendement van de zogenoemde S&P 500 Dividend Aristocrats, zoals ExxonMobil en Johnson & Johnson, nog maar 2,5 procent, tegen iets minder dan 2,2 procent voor de bredere S&P.

Maar omdat niets erop wijst dat de reële rente binnen afzienbare tijd weer gaat stijgen, is er sprake van een brede vlucht naar dividendaandelen. Het succesvolle Hoofbosch fonds van Martien van Winden, dat uitsluitend in dividendaandelen belegt, heeft de hoogste koers ooit bereikt. En DWS Top Dividende, het grootste dividendfonds van Europa, ziet sinds Brexit hoe het geld weer naar binnen klotst en de koers alsmaar hoger zet.

Tekenend is dat sterke dividendsectoren als utilities, telecom en gezondheidszorg nu samen een groter gewicht hebben in de S&P 500, dan de altijd oppermachtig gewaande financials. Door de breed dalende rente gingen banken en verzekeraars ook woensdag weer verder onderuit.

Risico’s lopen ook voor dividendaandelen op

Ivo Weinöhrl, de fondsmanager van DWS Top Dividende, waarschuwde recentelijk tegenover Fondsnieuws dat de huidige economische cyclus al meer dan zeven jaar duurt en dat een recessie mogelijk is. In dat geval dalen bedrijfswinsten en zal de pay-out kunnen dalen tot 30 procent. Een correctieronde van dividendaandelen is dan mogelijk, wat volgens fondsmanagers de beoordeling van de kwaliteit van de top-line nu zo belangrijk maakt.

Op dit moment vluchten beleggers wereldwijd in dividendaandelen, ook als alternatief voor staatsobligaties waar een deel van beleggers ook naar toe (moeten) vluchten, maar die inmiddels (afgezien van koerswinst) niets meer opleveren. Het sinds anno 2016 verstandig om het ondenkbare te denken.