Markten zien ‘aanzienlijke risico’s’ in ECB-maatregelen

De Europese centrale bank heeft donderdag aangekondigd de rente met een half procentpunt te verhogen, een grotere stap dan de eerder verwachtte 25 basispunten. Verder zal het nieuwe crisis-instrument TPI de oplopende renteverschillen tussen landen in de eurozone moeten gaan drukken. ‘De ECB maakt tempo, maar deze strategie heeft aanzienlijke risico’s.’

Markten zien ‘aanzienlijke risico’s’ in aangekondigde maatregelen ECB

De Europese centrale bank heeft donderdag aangekondigd de rente met een half procentpunt te verhogen, een grotere stap dan de eerder verwachtte 25 basispunten. Verder zal het nieuwe crisis-instrument TPI de oplopende renteverschillen tussen landen in de eurozone moeten gaan drukken. ‘De ECB maakt tempo, maar deze strategie heeft aanzienlijke risico’s.’

Crisis in Italië brengt angst voor eurocrisis terug

De eurozone oogt steeds zwakker. De euro gleed deze week af naar pariteit met de dollar en er dreigt een schuldencrisis in de periferie te ontstaan als de rente fors omhoog gaat. Met het aangekondigde vertrek van premier Mario Draghi in Italië donderdag, is de stabiliteit van de euro alles behalve zeker.

Crisis in Italië brengt angst voor eurocrisis terug

De eurozone oogt steeds zwakker. De euro gleed deze week af naar pariteit met de dollar, en er dreigt een schuldencrisis in Italië als de rente verder stijgt. Die crisis komt dichterbij. Premier Mario Draghi kondigde donderdag zijn vertrek aan. Daardoor is (het herstel van) de stabiliteit van de euro alles behalve zeker.

Deze strategie is immuun voor welk inflatieniveau dan ook

Aandelen- en obligatierendementen zijn negatief ten tijde van hoge inflatie, en zeker als er sprake is van stagflatie. Toch kunnen beleggers een deel van de verliezen compenseren met een strategie die zich niets aantrekt van welk inflatieregime dan ook: factorpremies.

De factorpremies, zijnde waarde, momentum, low-risk, kwaliteit of carry, blijven consistent positief voor zowel aandelen als obligaties ongeacht het inflatieniveau. Deze factoren vertonen geen significante variaties, terwijl ze de nominale en reële rendementen van activaklassen verhogen.

Deze strategie is immuun voor welk inflatieniveau dan ook

Aandelen- en obligatierendementen zijn negatief ten tijde van hoge inflatie, en zeker als er sprake is van stagflatie. Toch kunnen beleggers een deel van de verliezen compenseren met een strategie die zich niets aantrekt van welk inflatieregime dan ook: factorpremies.

‘De echte risico’s zijn nog niet in techbedrijven verwerkt’

2022 trekt een zware wissel op techaandelen. Zelfs bedrijven zoals ASML, Nederlands belangrijkste hightechbedrijf en leverancier van machines voor de halfgeleiderindustrie, heeft ondanks recordwinsten dit jaar een koersdaling van ruim 45 procent om de oren gekregen. ‘Dit zijn geen tijden om heel moedig te zijn, want de échte grote risico’s zijn nog niet verdisconteerd.’

ABN Amro: diepe recessie in de eurozone is waarschijnlijk

ABN Amro houdt rekening met een diepe recessie in de eurozone en het Verenigd Koninkrijk volgend jaar, als Rusland abrupt de gaskraan dichtdraait. Ook ING betitelt een gascrisis als ‘een van de grootste risico’s voor de eurozone’.

ABN Amro: diepe recessie in de eurozone is waarschijnlijk

ABN Amro houdt rekening met een diepe recessie in de eurozone en het Verenigd Koninkrijk volgend jaar, als Rusland abrupt de gaskraan dichtdraait. Ook ING betitelt een gascrisis als ‘een van de grootste risico’s voor de eurozone’.

‘De komende vijf jaar zullen allesbehalve normaal zijn’

De wereldwijde macro-omgeving zal ook de komende vijf jaar allesbehalve normaal zijn. Beleggers zullen een volatiel en uitdagend pad moeten bewandelen. ‘Men moet rekening houden met lage rendementen op de lange termijn.’

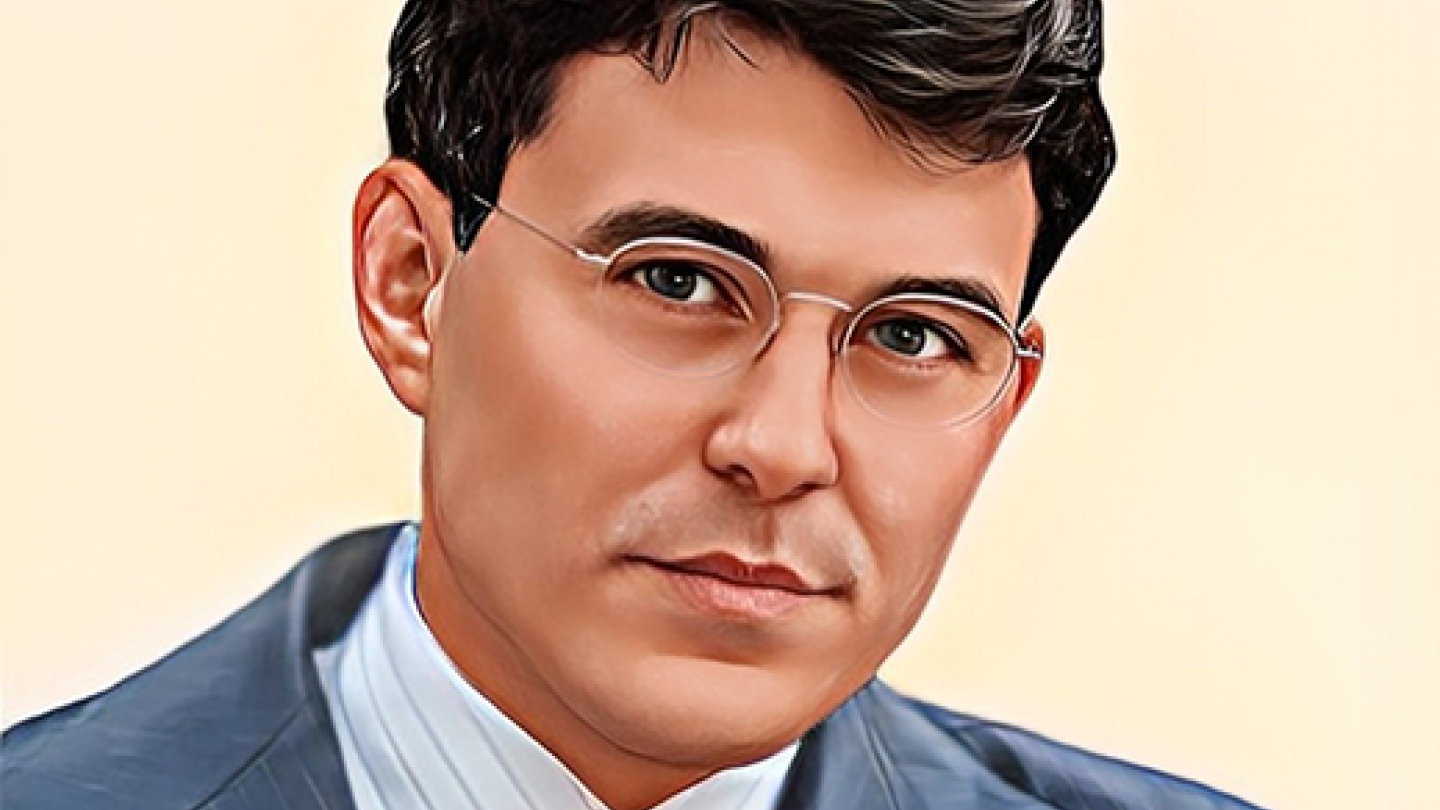

Dat schrijven Andrew Balls (foto) en Dan Ivascyn, de co-hoofden beleggingsstrategie van Pimco, in hun vooruitzichten voor de komende vijf jaar. Volgens het Amerikaanse fondshuis, dat zich heeft gespecialiseerd in vastrentende waarden, zullen de ontwrichting en onzekerheid waarschijnlijk aanhouden.